サラリーマンがFXである程度(年間20万)稼いだなら確定申告することになります。

そしてさらに稼いだなら法人化したほうがいいともいわれています。

さらに先を行くならシンガポールなどFX収益の税金がゼロ円の国に移住ですね。

そこまで行くのは一握りの人間だけですが、法人化したほうが有利なトレーダーなら誰にでもチャンスはあります。

そこでここでは海外FXの法人化と税金について以下の点を解説していきます。

- 法人化する目安・タイミング

- 法人化するメリットとデメリット

- 個人事業主との違い

- 海外口座の利用時は法人化すべきか

- 法人化すると税金はどうなるのか

個人事業主を法人化すれば、とくに税金面で適用されるルールが違ってくるため、その点について確認しつつどちらがいいのかまとめました。

海外FXで稼ぐ個人事業主が法人化する目安・タイミングは?

法人化する目安・タイミング

ほとんどの人は最初はサラリーマンなどの副業として、もしくは個人事業主として海外FXトレードをスタートしていると思います。

個人事業主でいるうちは海外FXの収益はほかの所得と合算して累進課税方式による税率で計算されて納める税金が決まります。

よって控除額の範囲内であれば個人事業主でいたほうがお得です。

でもある程度稼げるようになると控除額をオーバーするため税金が発生してしまいます。

ではいくらくらい稼げるようになったら法人化すべきなんでしょうか。

その目安・タイミングとしてザックリとですが海外FXとそれ以外の合計所得が700万を超えるあたりから法人化するとよさそうです。

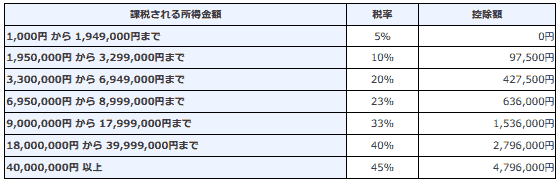

国税庁に掲載されている個人事業主と法人の税率はこうなっています↓

個人事業主の所得税率

ここに住民税が10%上乗せされます。

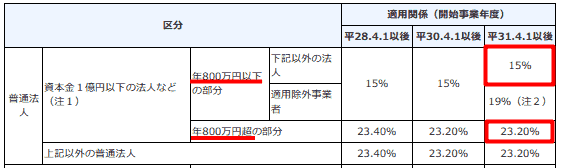

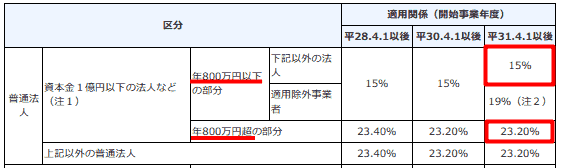

法人税の税率

ここに法人市民税・法人県民税も上乗せされます。

管轄税務署がある自治体により微妙に税率が異なりますが2つ足しても10%まではないでしょう。

これら2つの税率を比較すると700万あたりが目安にできそうです。

もちろん海外FXだけの収入がどれだけあるのか?で違ってきます。

すべて海外FXの利益だと考えた場合なら経費などを差し引いた所得が330万円を超えたあたりで法人化したほうが税率が低くなります。

とはいえ法人化にかかる必要経費や手間賃などを考えると695万を超えたあたりが丁度良いタイミングと言えそうです。

サラリーマンなど会社員でも法人化できる?

あなたの就業している会社によります。

本来なら会社が社員の就業時間以外に取り組む副業を規制することはできないため会社の就業規則にNGと書かれていたところで法的拘束力はないでしょう。

でも実際は副業NGと会社側が言っているならできないでしょう。

日本の風習的に社内での風当たりが強くなったり、何か違う適当な理由で首にされる可能性もでてきますからね。

よって会社側に副業OKなのか、法人化しても問題ないのかなどについて確認をとるしかありません。

そこをクリアできればサラリーマンなど会社員でも法人化可能です。

ただし上で紹介した税金面からみる法人化の目安しだいでは個人事業主として開業届を提出するだけの方がいい場合もあります。

目安・タイミングを知ったところで次は法人化するメリットとデメリットを詳しく解説していきます。

個人事業主で海外FXするときのメリット・デメリット

個人事業主のメリット

- 税金の控除がある

- 合計所得48万円未満なら申告不要

- 青色申告特別控除あり

- 損失を3年間繰り越せる

- 含み益は計上しなくていい

税金の控除がある

基礎控除や社会保険料控除、生命保険控除などさまざまな税金控除を利用できます。

海外FXでの利益がその範囲内で収まっているなら税金を支払う必要はないでしょう。

合計所得48万円未満なら申告不要

個人事業主には税金の基礎控除48万円があります。

単に副業として海外FXをしているサラリーマンなら20万円までは確定申告不要と言うルールもありますが、個人事業主なら48万円までは稼いでも税金が発生しません。

(海外FX以外に所得がない場合)

一カ月あたり4万円の稼ぎなら節税できるわけですね。

サクッとできる副業としては十分な金額じゃないでしょうか。

青色申告特別控除あり

個人事業主として海外FXに取り組むとき、税務署に開業届を提出します。

そのときに青色申告で確定申告しますよ、と宣言する「青色申告承認申請書」を提出しておけば青色申告特別控除(最大65万円)も適用されます。

経費計上した内容など詳しい情報も必要となるので確定申告は少し面倒ですが、この分も控除額に上乗せできれば基礎控除も含めて100万円以上です。

年間でこれだけ稼いでも税金がかかりません。

一カ月8万円ほど稼いでもOKとなります。

必ず提出しておきたいですね。

損失を3年間繰り越せる

個人事業主は海外FXで損失を出しても3年間は繰り越せます。

よく知らない人は繰り越せるってどういう意味?と思うかもしれません。

たとえば去年の海外FX収益がマイナス100万円、今年プラス50万円だったなら所得を合算できます。

この場合なら今年の所得は0円で税金はなし。

さらに次の年も残りのマイナス50万円分を利益から控除できます。

海外FXを始めたばかりのころはなかなか稼げないと思いますしマイナスになる人も多いはず。

今後も海外FXを続けていくつもりなら個人事業主になっておくと税金面で大きなメリットがあるでしょう。

含み益は計上しなくていい

海外FXで注文しポジションを持った状態では含み損や含み益がでています。

注文を決済しなければ利益確定とはならないため確定申告で計上しなくてもいいんですが、法人化すると計上が必要です。

個人事業主ならそれが必要ありません。

よって含み益が出ているときは余計な税金が発生しないためメリットがあります。

個人事業主のデメリット

- 雑所得扱いになる

- 損益通算が雑所得同士に限られる

- 税務署に開業届の提出が必要

- 稼ぐと税率が高くなる(最大45%+10%)

- 含み損は計上できない

雑所得扱いになる

海外FXで稼いだ所得は雑所得として計上します。

そのためほかの所得と合算した上で税率が決まります。

たとえばサラリーマンの方が本業で年収400万円・海外FXで200万円稼いだ時、600万円に対する税率が適用されるわけですね。

税率は累進課税なので税金が高くなってしまいます。

損益通算が雑所得同士に限られる

メリットで損益通算について紹介しましたが、適用できるのは雑所得同士のみとなります。

ギャンブルで稼いだ一時所得などは対象外なのでほかにどんな所得があるのかも大事な要素です。

税務署に開業届の提出が必要

簡単な手続きですが、管轄の税務署に個人事業主の開業届を提出しなければいけません。

ひと手間かかるのは面倒ですね。

稼ぐと税率が高くなる(最大45%+10%)

上の項目でも触れましたが、海外FXで稼ぐほど税率が高くなっていきます。

最大で55%まで上がるため、ある程度稼げるようになったら税率を低くできる法人化をおすすめします。

含み損は計上できない

メリットの欄で含み益を計上しなくてもいい点について取り上げました。

が、逆に含み損は計上できないため稼ぎから差し引けません。

海外FXでトレードを始めた初期はマイナスになることも多いと思いますしどちらがいいのかはその人しだい。

とりあえず含み損益を考える必要がないよう年をまたいでポジションを保有しないことをおすすめします。

つづいて法人化するメリットとデメリットを見ていきましょう。

法人化して海外FXするメリット・デメリット

法人化するメリット

- 出費を経費にしやすい

- 事業所得にできる

- 法人税の税率になる(15~23.2%+α)

- 役員報酬などで税金を節税しやすい

- 含み損も計上可能

- 損失を9年間繰り越せる

出費を経費にしやすい

法人化すれば会社全体としての経費の範囲が増えるメリットがあります。

基本的に個人事業主の経費は厳密なチェックが行われます。

不正なことをしていないかなどの確認が厳しく、とくに大きく稼げている人はこの傾向が強いです。

法人化していれば経費として認められる範囲が広くなります。

経費計上しやすくなれば税金の節税効果も期待できるでしょう。

事業所得にできる

個人事業主では雑所得だった海外FXの利益ですが、法人化すれば税金計算は「事業所得」で計上することになります。

事業所得の税率は「15~23.2%+法人県民税・市民税」となります。

稼ぎが少ないときは不利ですが、金額が大きくなるほど法人化による税金面のメリットが大きくなるでしょう。

法人税の税率になる(15~23.2%+α)

上で触れたように事業所得の税率が適用されます。

海外FXだけで1000万円稼いだら800万円は15%、残り200万円は23.2%の税率です。

そこへ法人市民税・県民税が数%かかるので実質20%少々の税金となるでしょう。

これが個人事業主だと税率43%になってしまいます。

このように金額が大きいとかなりの差が開いてしまいます。

役員報酬などで税金を節税しやすい

法人化すれば自分への役員報酬なども経費になります。

給料をもらえばそちらにも税金はかかりますが、総合的にみれば報酬を支払ったほうが節税効果を期待できるでしょう。

(報酬額によりますが)

含み損も計上可能

法人化することでまだ利益が確定していない含み損も稼ぎから差し引けます。

その分節税に繋がりますね。

損失を9年間繰り越せる

長期的にトレードし続けていくつもりなら、赤字を繰り越せる点も大きなメリットです。

赤字の時点でダメじゃん、と思うかもしれませんが、うまくいかない年だってきっとあるはず。

そんなとき有利です。

基本的に、個人で投資を行う場合には最大でも3年間しか赤字の繰り越しを行えません。

一方で法人の場合は、この3倍の9年間にわたって損失を繰り越し可能です。

8年前は100万の赤字でその後ずっとプラマイゼロ→今年100万の黒字なら、利益0円で申告できるため税金を抑えられます。

法人化するデメリット

- 海外FXの口座開設が面倒

- 必ず確定申告が必要

- 法人化にお金がかかる(25万円ほど)

- 含み益も計上しなければいけない

- 赤字でも税金が発生する

- 稼ぎを自由に使えない

海外FXの口座開設が面倒

法人は個人ほど簡単に口座開設できません。

法務局で取得できる履歴事項証明書や印鑑証明書などの提出も求められるでしょう。

個人で住民票や印鑑証明書を取得するのは役所やコンビニでも可能なのでお手軽ですが、法人書類は法務局とのやりとりのみ。

近所にない人はかなり面倒です。

必ず確定申告が必要

利益がないどころか赤字だったとしても確定申告しなければいけません。

提出は義務です。

法人化にお金がかかる(25万円ほど)

会社としてトレードするわけなので会社設立して実態の存在する組織を作らなくてはいけません。

書類準備や手続きを行い法律的かつ客観的にその会社が存在すると証明する必要があります。

法人化するためには20~25万円ほど必要です。

書類提出時の収入印紙代や会社の印鑑作成代、司法書士などに依頼するならその報酬などですね。

資本金は1円でもいいため大昔に比べれば負担はないに等しくなりましたが、それ以外の諸費用は結構掛かります。

含み益も計上しなければいけない

メリットで含み損計上による節税について取り上げましたが、含み益も計上しなければいけません。

利益が確定していない架空の利益に対しても税金が発生するため会期をまたいでのポジション保有はおすすめしません。

赤字でも税金が発生する

法人化最大のデメリットは赤字でも税金が必ず発生することです。

法人税は0円ですが、法人県民税・市民税には均等割りと言う最低限発生する税金があります。

自治体によって多少違うようですが、県民税は2万円少々、市民税は5万円ほど発生します。

資本金1円で会社設立した人だとこの税金分で赤字なので続けるなら自腹で支払うことになるでしょう。

稼ぎを自由に使えない

設立した会社のお金は創業者であっても自由に使えるわけではありません。

法人化して稼いだ利益は法人のもの。

自分のものではありません。

そもそも個人は自分の資産で取引することになりますが、法人化すれば会社資金を使います。

代表取締役の自分も含め一人の社員が好きなように引き出して使えないんですよね。

報酬にするなど上手に自分に払うよう仕組みも考えなければいけません。

海外FXで法人化したときの税金・税率

まず最初に、個人事業主&国内FXなら税率がほかの所得とは別の分離課税で一律20%と決まっています。

利益額が大きくなるほど税金面で海外FXより有利です。

ただしレバレッジ倍率などFXトレードの環境が大きく違うため稼ぎにくくなります。

海外FXのハイレバレッジ環境で税金を節税できるならそれに越したことはありません。

そこで法人化できれば法人税による税率となるため個人事業主より有利になるのはメリットの項目で触れたとおりです。

では法人化したら税率はどうなるんでしょうか。

目安の項目で紹介しましたがもう一度見てみましょう。

法人化したときの税率と税金額

ここに自治体へ支払う税金「法人市民税」「県民税」もザックリとですが合計8%ほど加算されます。

ほとんどの方は資本金1億円未満だと思うのでその場合で考えます。

海外FXからの利益が800万円以下の部分は税率15%ですね。

それ以上の分は23.2%です。

仮に経費などを差し引いた所得が1億円だったときの税金はこうなります↓

800万円×15% + 9200万円×23.2%=2254.4万円

2000万円以上も税金をとられるのってキツイと思うかもしれませんが、これが個人事業主なら最大税率45%が適用されます。

となると税金は4500万円です。

倍以上ですね(汗)

大前提として海外FXで稼げるようになったらの話ですが、食べていけるぐらい稼げるようになったら法人化したほうが税金を節税できる可能性は高いです。

FX用の会社を設立する流れ

- 会社名や事業内容を決める

- 定款などの書類や会社印を準備する

- 公証人による定款認証を済ませる

- 法務局で法人登記する

- 登記事項証明書、印鑑証明書を取得する

- 設立後に海外FXで法人口座を開設する

専門サービスに依頼すれば1万円くらいでも請け負ってくれるはず。

全部自分でやるのも勉強になって面白いんですがかなり面倒です。

ネットのサンプルを見ながら自分で書類作成すると、提出時に訂正されるなどして見栄えも悪くなる可能性大。

(私の場合は何か所か訂正されました汗)

代行サービスの利用をおすすめします。

無事会社設立できたら法務局で証明書を忘れず取得し、定款などと一緒にファイリングしておきましょう。

海外FXの法人口座開設時に使います。

まとめ

海外FXの法人化についてメリット・デメリット、やり方などをまとめました。

日本では海外FXを利用して稼げるようになると税率が高くなります。

稼げるようになったら法人化することで節税できるメリットは大きいです。

ただし自分一人だけの一人株式会社ならすべて自分で管理しなければいけませんし、個人事業主よりやることは多くなります。

慣れしだいと言えばそうですが、現在サラリーマンなら副業としてやる方が楽なのは間違いないですね。

とりあえず法人化する目安となる稼ぎに近づく、もしくは超えたなら法人化することをおすすめします。